Euro über 1,21 USD

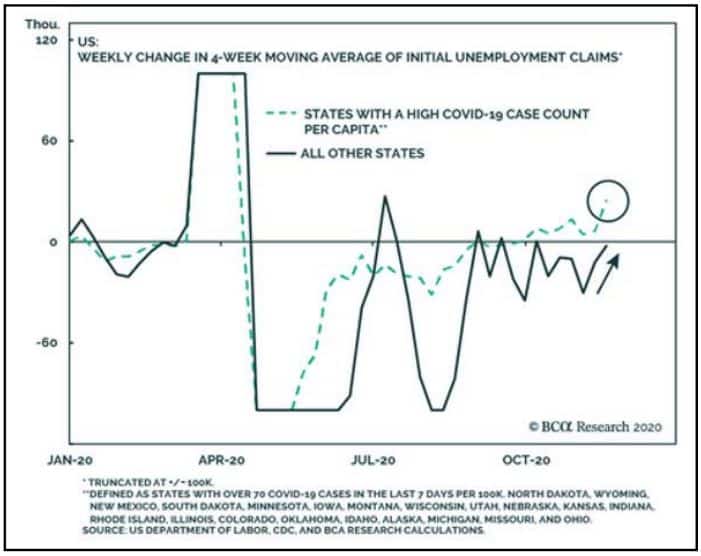

Überraschend schwache Arbeitsmarktdaten hielten sich die Waage mit Aussagen vom Mehrheitsführer im Repräsentantenhaus Steny Hoyer zu einer Einigung über ein Fiskalpaket schon in den nächsten Tagen. Der Handlungsdruck hatte sich durch schwache Konjunkturdaten zuletzt verstärkt. Der privaten Arbeitsagentur ADP zufolge schufen US-Firmen im November nur 307.000 neue Stellen, etwa ein Viertel weniger als erwartet.

Angesichts der anhaltenden Misere am Arbeitsmarkt in den USA drängt auch Notenbankchef Jerome Powell zu Maßnahmen. Die schwerste Rezession seit langem und das Auslaufen von Programmen zur Arbeitslosenversicherung machen insbesondere die unteren Einkommensschichten in dieser Lage anfällig. Wegen der Corona-Pandemie gingen mehr als 22 Mio. Jobs verloren, von denen bislang nur etwa 12 Mio. zurückgewonnen wurden. Powell betonte, dass auch kleinere Unternehmen in der Corona-Krise kämpfen müssten, um den Winter zu überstehen.

Mit steigenden Corona-Fallzahlen hat sich die Konjunktur-Erholung in den USA zuletzt verlangsamt. Manche Regionen verzeichneten kaum oder gar kein Wachstum, wie aus dem am Mittwoch veröffentlichten Konjunkturbericht „Beige Book“ der Zentralbank hervorgeht.

Auf der anderen Seite des großen Teichs kündigt sich bei den Brexit-Verhandlungen laut dem Sender BBC von heute eine Einigung in den nächsten Tagen an. Auch aus EU-Kreisen war verlautbart worden, die Gespräche steuerten auf eine baldige Entscheidung zu. Damit erfüllt sich unsere Prophezeiung vom Oktober am Ende doch noch.

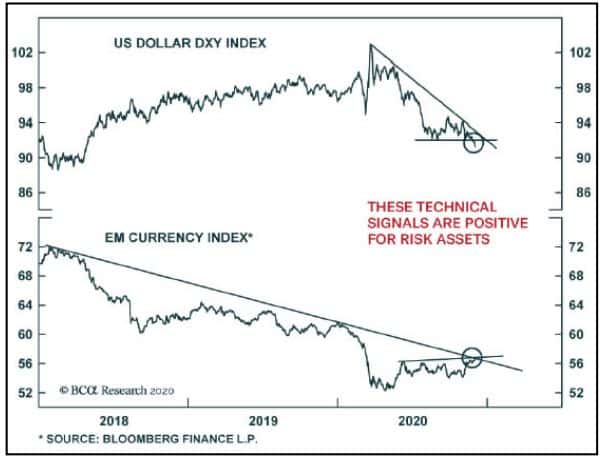

Die Welt-Leitwährung Dollar gerät unterdessen zunehmend unter Druck, der DollarIndex – bestehend aus einem breiten Währungskorb als Gegenposition – fiel auf ein Zweieinhalb-Jahres-Tief von 91 Punkten. Die Aussicht auf eine rasche Überwindung der Coronavirus-Krise macht die Weltleitwährung als sicherer Hafen offensichtlich unattraktiver. Der DXY-Index hat mit dem jetzigen Kurs sein Septembertief bei 92 unterboten, eine Erholung ist verpufft. Im Gegenzug werden die Schwellenländer-Währungen zunehmend stärker.

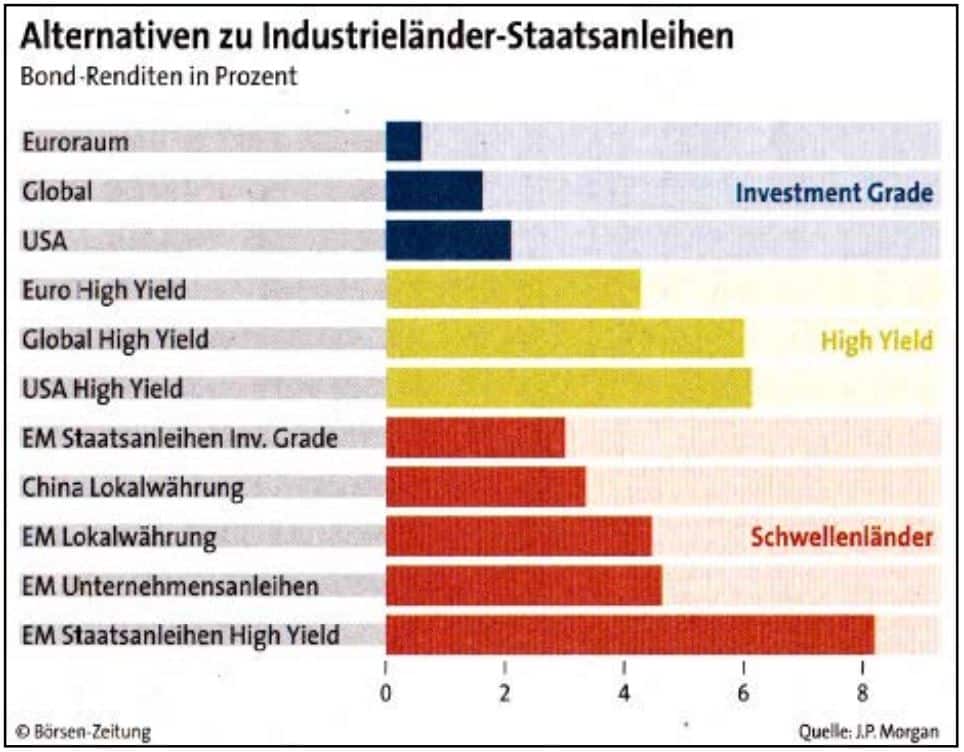

Ein schwächerer Dollar ist symptomatisch für eine grundlegende Verbesserung der globalen Wachstumsaussichten, insbesondere dann, wenn ein Ausbruch der EM-Währungen die Talfahrt des Dollar bestätigt. Er deutet auch darauf hin, dass die Aktienkurse die jüngste Stärke der chinesischen Wirtschaft und die steigende Wahrscheinlichkeit eines US-Fiskalpaketes nicht vollständig eingepreist haben. Die jüngste Aktion am Devisenmarkt zeigt, dass die Rallye bei den zyklischen Aktiensektoren noch weitergehen muss. Sie bestätigt aber auch, dass die

Anleiherenditen wieder klettern könnten.

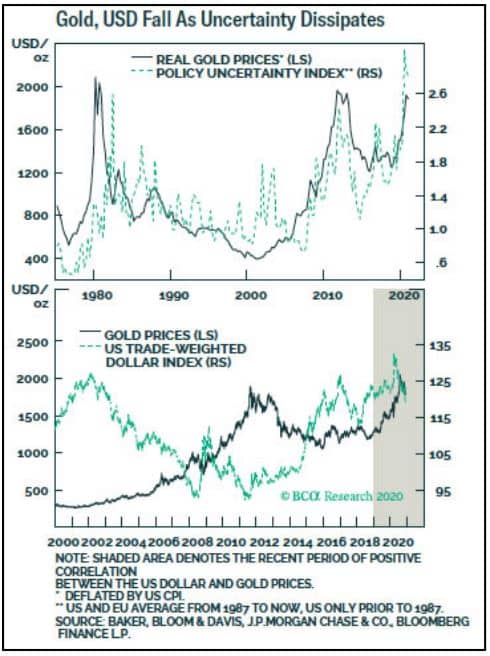

Zuletzt gab es den seltenen Fall eines Gleichlaufs von Dollar und Goldpreis – nämlich nach unten. Das wiederum sollte nicht als neue Gesetzmäßigkeit aufgefasst werden, sondern eher den Exodus von ETF-Verkäufen markieren. Die Märkte werden ihre Aufmerksamkeit im nächsten Jahr weiter auf einen fallenden Dollar und niedrige Realzinsen in den USA richten. Der Rückgang der Unsicherheit – vor allem in Bezug auf die Verfügbarkeit von Impfstoffen – untergrub die Nachfrage nach Gold als sicheren Hafen und zog den Goldpreis unter 1.800 USD/Feinunze.

Diesen Effekt betrachten wir als beendet. Die 200-TageDurchschnittslinie liegt auf diesem Niveau und sollte Halt bieten. Auch eine Fair-Value-Berechnung unseres Partners BCA Research aus Montreal kommt zu einem Preis von gut 1.800 USD. Wir gehen davon aus, dass die physische Nachfrage nach Gold – mit Schwerpunkt auf China und Indien – nach einer Erholung des Einkommenswachstums in den Schwellenländern im nächsten Jahr wieder zunehmen wird, was ebenfalls einen Aufwärtsdruck auf die Preise ausüben dürfte. Eine steigende Förderung sollte hingegen keinen nennenswerten Einfluss auf den Preis ausüben.

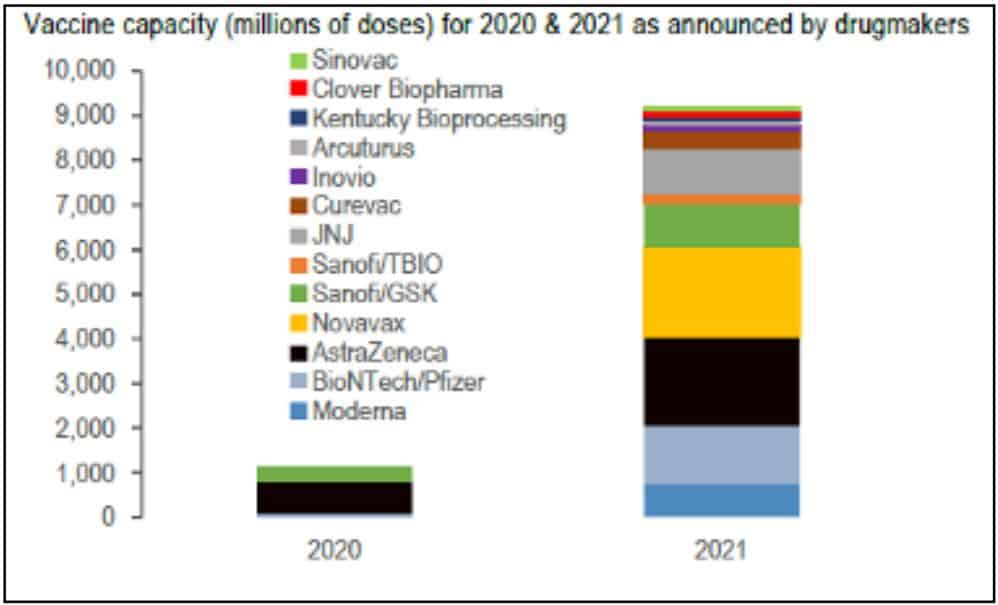

Eine höhere Inflation, die von der Fed akzeptiert wird, und ein voraussichtlich umfangreiches Fiskalpaket treffen auf eine schneller als erwartet erfolgende Bereitstellung von Impfstoffen und damit zu einer schnelleren Rückkehr zur Normalität. Damit ist ein beschleunigter Anstieg der Inflationserwartungen ähnlich wie in den Jahren 2010 und 2011 durchaus möglich.

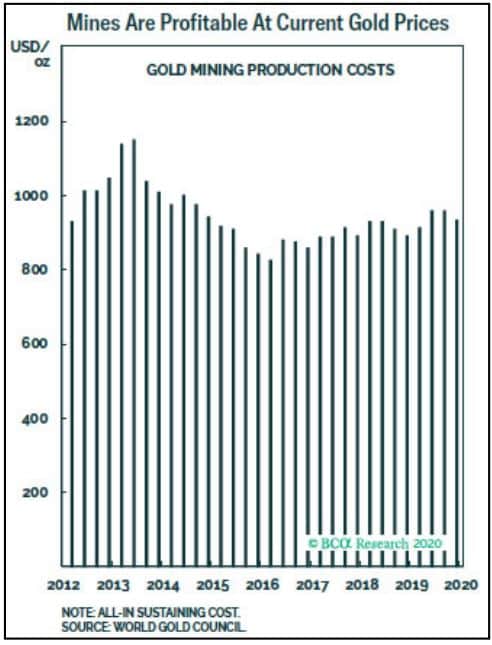

Gut für den Goldpreis, wohl aber auch für die Goldminenaktien. Interessant ist auch der derzeitige durchschnittliche Einstandspreis pro geförderter Unze Gold. Der wiederum liegt noch immer bei 1.000 USD. Das liegt vor allem an der Kostendisziplin der Branche

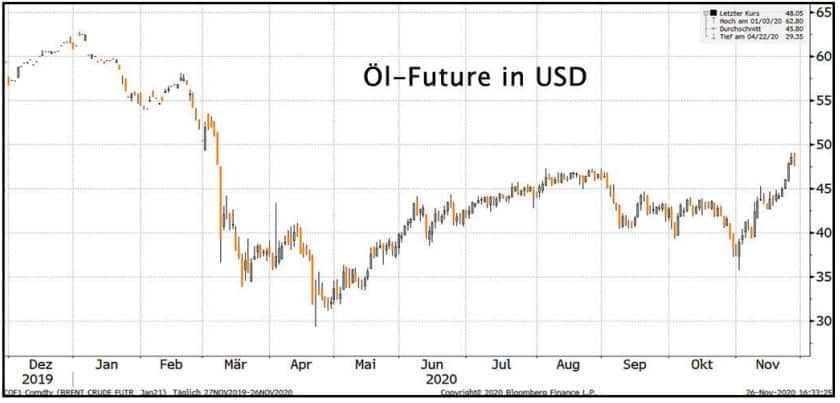

Einer der zyklischen Sektoren, der noch völlig im Keller steht, ist bekanntlich der Energiesektor. Die für heute, Donnerstag, erwartete Entscheidung der großen Exportländer über eine Verlängerung der aktuellen Förderbremse hat auf den Ölpreis ebenso Einfluss wie der Erfolg bei den Impfungen gegen COVID-19. Die OPEC+ Länder hatten ihre Produktion um 7,7 Mb/Tag reduziert und könnten diese Kürzung sogar ausweiten, obwohl sie ursprünglich geplant hatten,

diese ab Q1 2021 auf -5,7 Mb/Tag zu senken. Genauer gesagt wollen Saudi-Arabien und die VAE, dass vor allem Russland, der Irak und Nigeria, die sich nur teilweise an die vereinbarte

Kürzung gehalten hatten, im ersten Quartal 2021 weitere Anstrengungen unternehmen.

Die Bereitschaft der OPEC+-Mitglieder, ihre Bemühungen so intensiv fortzusetzen, bedeutet, dass sie trotz der allmählichen Erholung der Wirtschaftstätigkeit auch im ersten Quartal weiterhin keine überaus positive Marktbedingungen für den Ölabsatz erwarten. Wenn die derzeitigen Quoten beibehalten werden, dürfte der Markt im 1. Quartal 2020 aber ein Defizit von 2 Mb/d aufweisen. Für das gesamte zweite Halbjahr 2021 summiert sich sogar ein Defizit von 3 Mb/Tag auf.

In der letzten Ausgabe (S.2) hatten wir Ihnen ein Chart des Januar-Kontrakts im Brent gezeigt. Auch wenn es kurzfristig auf 44 USD zurückgehen kann, ist nach oben der Weg bis in den Bereich von 55 bis 60 USD für das erste Quartal wahrscheinlich. Öl ist ein auf kurze Sicht relativ preisunelastischer Rohstoff, denn die Fördermengen können nicht von einem Tag auf den anderen massiv erhöht werden. Daher sind Kursübertreibungen an der Tagesordnung.

Wie geht es mit den Handelsbeziehungen weiter?

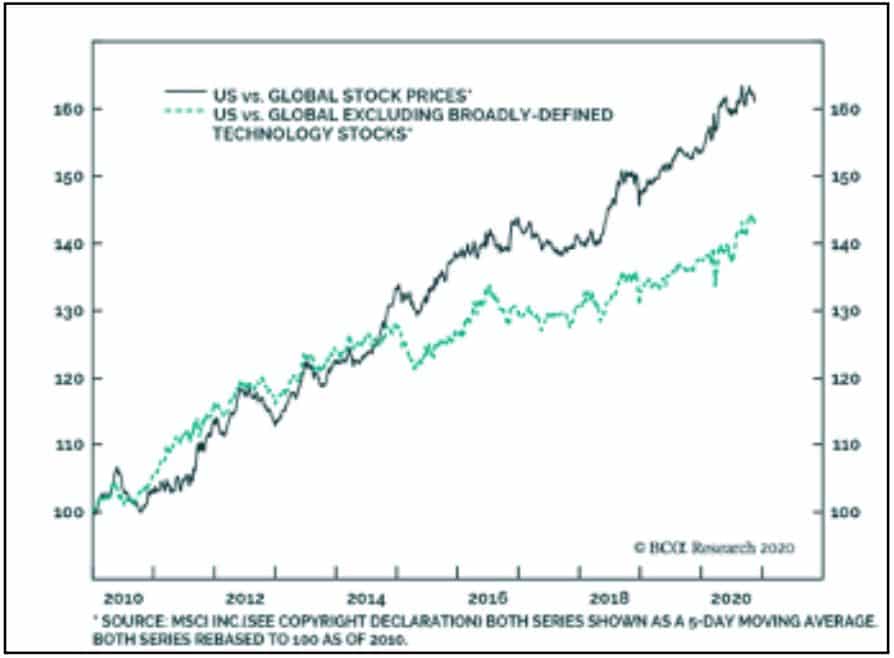

Während Präsident Trump für die nächsten sieben Wochen im Amt bleiben wird und auf seine Anordnung an die Exekutive weitere handelspolitische Maßnahmen ergreifen kann, wird die Haltung der USA zum Handel im nächsten Jahr von Joe Biden und nicht von Donald Trump entschieden. Eine einseitige „Day 1“-Aufhebung der Zölle von Trump auf China ist zwar nicht wahrscheinlich, aber die rasche Aufhebung der Zölle auf Stahl und Aluminium gegen US-Verbündete könnte relativ bald nach der Amtseinführung erfolgen. Präsident Biden wird von der Aufhebung der Zölle gegenüber China stärker eingeschränkt sein, da die COVID-19-Krise die bereits negative und parteiübergreifende amerikanische Haltung gegenüber den

Handelsbeziehungen zwischen den USA und China noch verstärkt hat. Wichtig ist, dass die Notwendigkeit, das Wachstum im nächsten Jahr anzukurbeln, auch die Regierung Biden einschränken wird, und in dieser Hinsicht wird die teilweise oder vollständige Abschaffung der Trump-Zölle als eine Steuersenkung wirken, die keiner Genehmigung durch den Kongress bedarf – wie das Tax Policy Center kürzlich betonte.

Klar ist eine Abschaffung der Trump-Zölle nicht das Kernproblem für die globale Konjunktur. Politisch bedeutsam bleibt der Ausgang der Senatswahlen im US-Bundesstaat Georgia, da diese den finanzpolitischen Kurs Washingtons im kommenden Jahr stark beeinflussen werden. Aber in einem Szenario, in dem die globale Erholung anhält und eine Biden-Regierung nach Möglichkeiten sucht, das Wachstum noch entschiedener anzukurbeln, könnten Zollsenkungen als ein sinnvoller Impuls für den Handel wirken – zum Nutzen der zyklischen Aktien.

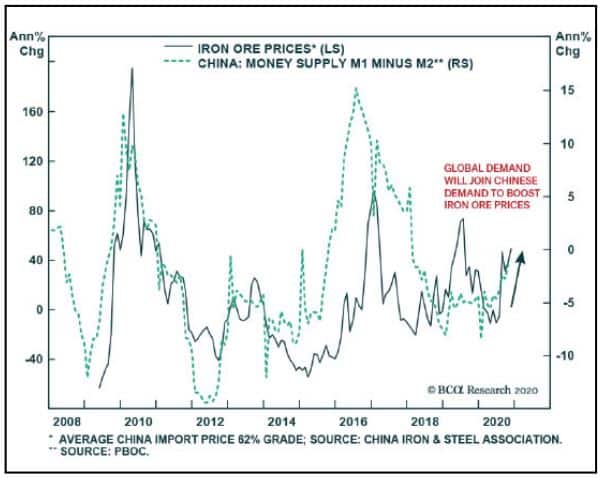

Dafür steht auch die Entwicklung der chinesischen Industrie, wo vieles auf eine aktuelle Rückkehr in die Profitabilität hindeutet. Die hohe industrielle Nachfrage nach Rohstoffen hatte bereits in der vergangenen Woche ein neues Verlaufshoch im Kupferpreis mit sich gebracht. In dieser Woche ist es das Eisenerz. Ein Teil der Wahrheit hinter dem Preisanstieg liegt in Lieferunterbrechungen aus Brasilien.

Obwohl ein kurzfristiger Preisrückgang wahrscheinlich ist, weist der vorherrschende Trend bei Eisenerz immer noch nach oben. Die weltweite Erholung wird die Eisenerznachfrage in der ersten Hälfte des Jahres 2021 stützen. Die Belebung der chinesischen Binnenkonjunktur wird dem Eisenerz weiterhin einen wichtigen Rückenwind geben. Über den Ausbau der Infrastruktur in China hinaus, der in diesem Jahr die Hauptstütze der Eisenerznachfrage war, wird auch die Nachfrage aus dem Rest der Welt steigen, da sich die Autoproduktion und die globale Produktionstätigkeit weiter verbessern.

Nach Angaben des Weltstahlverbandes verzeichneten die Stahlproduzenten ex-China im Oktober den ersten jährlichen Anstieg der Rohstahlproduktion nach der Pandemie. Somit wird eine sich ausweitende globale Erholung der Produktion die Eisenerzpreise unterstützen, selbst wenn China nachgeben sollte. Die brasilianische Vale im Aktien-Portfolio konnte davon besonders profitieren.