Beginnende Sommerpause

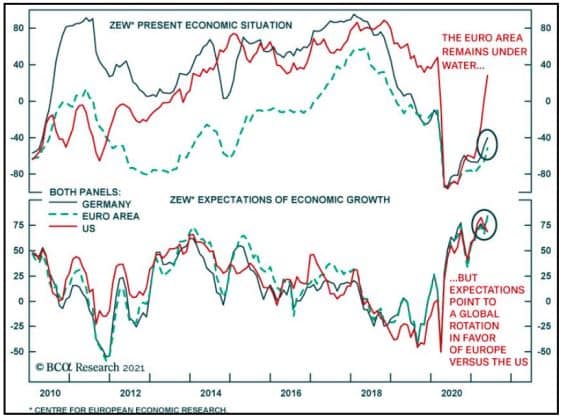

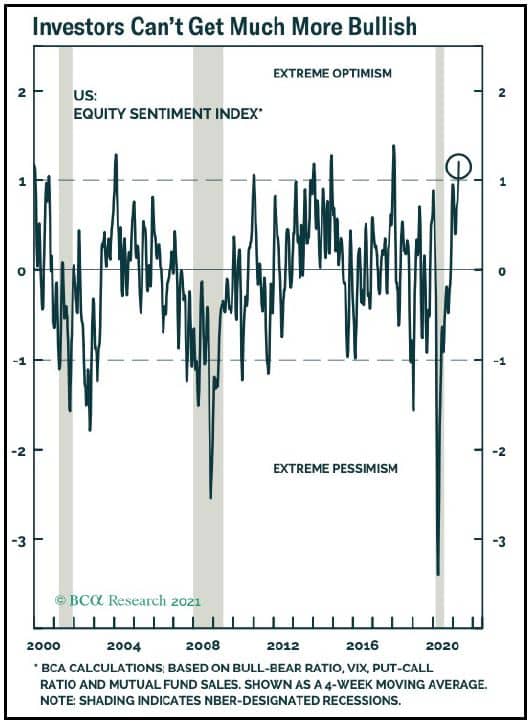

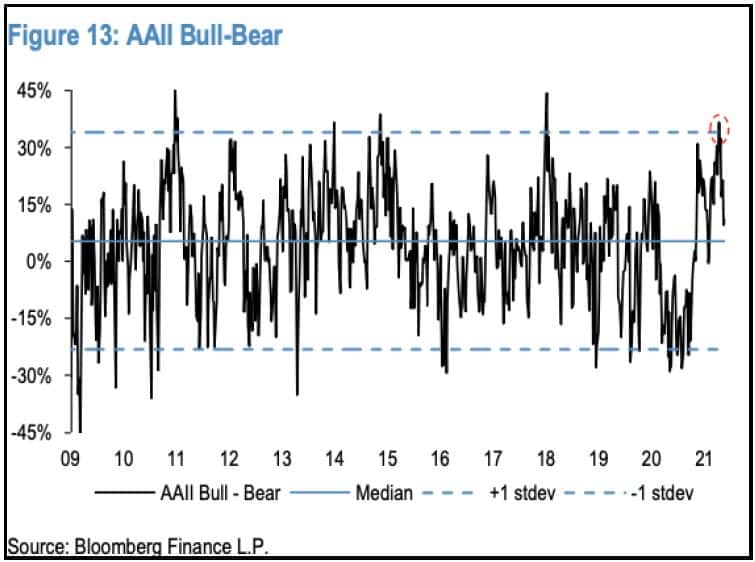

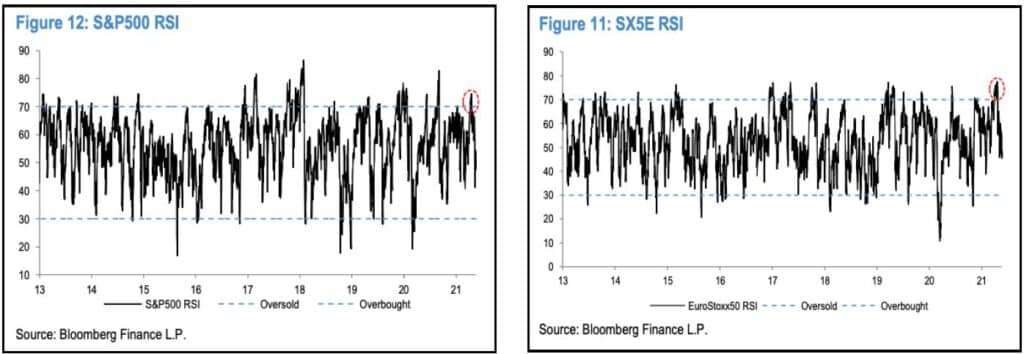

Die Saisonalität spricht jetzt bestenfalls für einen Seitwärtstrend in den nächsten Wochen. So baut sich der Optimismus unter den Anlegern weiter ab. Und die großen Indizes kommen nicht mehr wirklich vom Fleck. Das sah man in den letzten Wochen beim S&P 500 mit der Marke von 4.200 Punkten ebenso wie beim EuroStoxx50, der um die 4000 Punkte herum oszilliert.

Auch die zyklischen Aktien hatten zuletzt ihre fulminanten Kursgewinne teilweise abgeben müssen, allen voran die Autos mit rund 7%. Aber auch die Lieblinge aus der IT-Branche wurden nach unten durchgereicht und erlebten erst in den vergangenen Tagen wieder neue Nachfrage. Generell ist die relative Stärke der erwähnten Aktienindices von Spitzenwerten über 70 wieder ins

neutrale Mittelfeld zurückgekehrt.

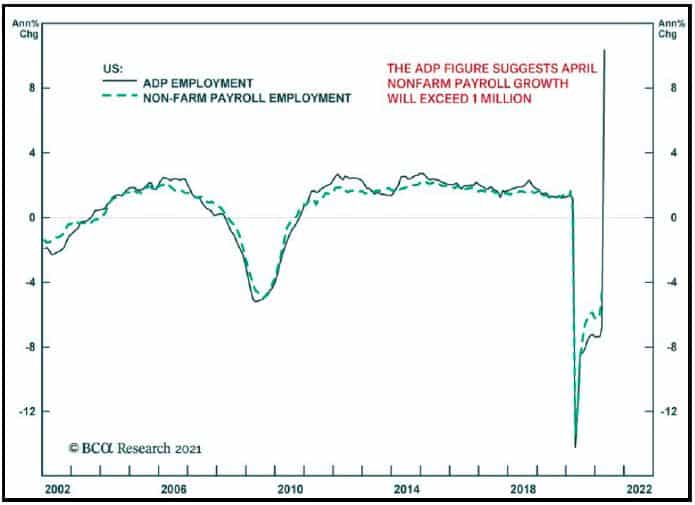

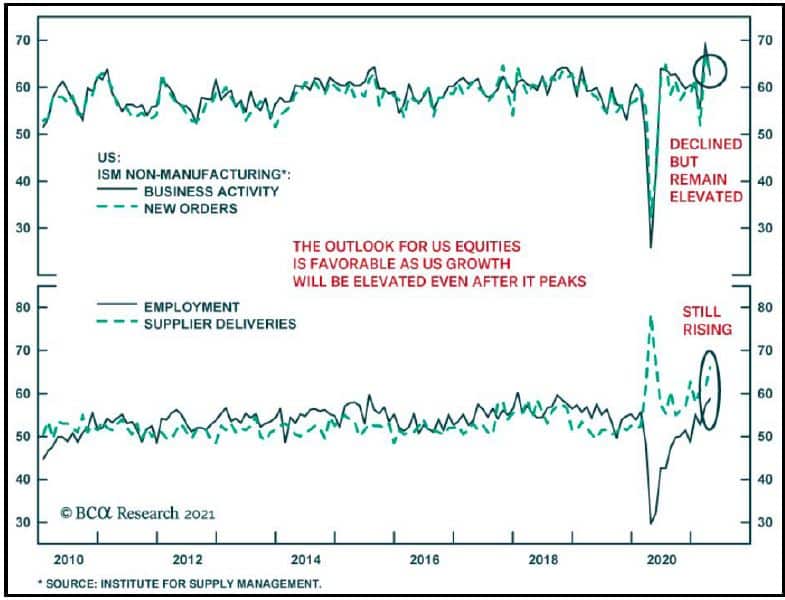

In der Dynamik der Veränderungsrate liegt der Höhepunkt bei den Einkaufsmanager-Indices, der Arbeitslosenquote und wohl auch bei den Einzelhandelsumsätzen hinter uns. Als nächstes muss der Markt erkennen, dass ein Höhepunkt der Dynamik eben nicht zu einer bedeutenden Verlangsamung danach führen muss, sondern dass das Aktivitätsniveau in der zweiten Jahreshälfte robust bleiben wird mit einem anhaltend positiven Rückenwind beim Ertrag. Das könnte sich im Laufe des Sommers bestätigen, vor allem wenn die Konsum- und Investitionsausgaben weiter steigen.

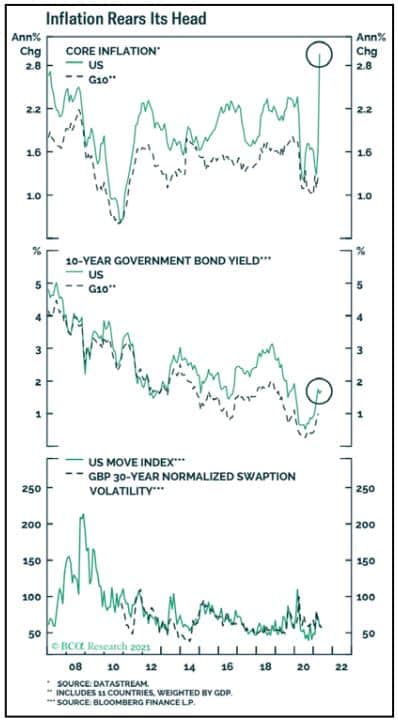

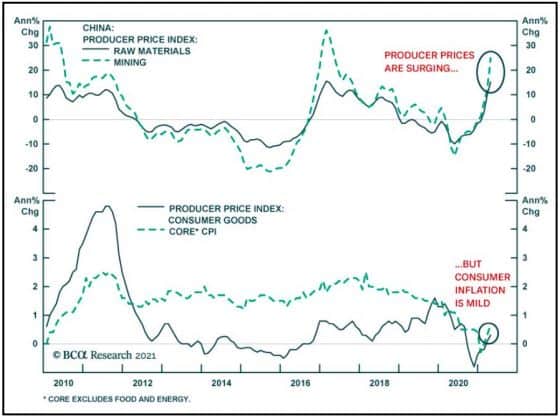

Was die Politik betrifft, so sind die Risiken für ein Zur ückfahren der Anleihekaufprogramme unbestritten erhöht. Denn wir werden wahrscheinlich am 10. Juni einen weiteren sehr hohen Verbraucherpreisindex für den Monat Mai sehen. Nach diesem könnte der Anstieg des Kern-Inflation jedoch seinen Höhepunkt erreicht haben. Außerdem wird die Fed-Sitzung am 16. Juni versuchen, die Anleger zu beruhigen, indem die politischen Entscheidungsträger die aktuelle Notenbankpolitik – nämlich in absehbarer Zeit ihren Kurs nicht zu ändern – bestätigen und das mit der Begründung, dass der Inflationsanstieg nur vorübergehend ist.

Wir sehen für das zweite Halbjahr ein anhaltendes über dem langfristigen Trend liegendes Wachstum. Die Zurückhaltung der Zentralbanken dürfte dazu beitragen, dass die Aktien bis zum Jahresende weiter steigen werden.

Ein Wermutstropfen war die überraschende Verschlechterung der US-Verbraucherstimmung. Außerdem gingen wegen Engpässen bei Bauholz und anderen Materialien die Eigenheim-Verkäufe im April zurück. Gleichzeitig wurden die Zahlen für den Vormonat nach unten korrigiert.

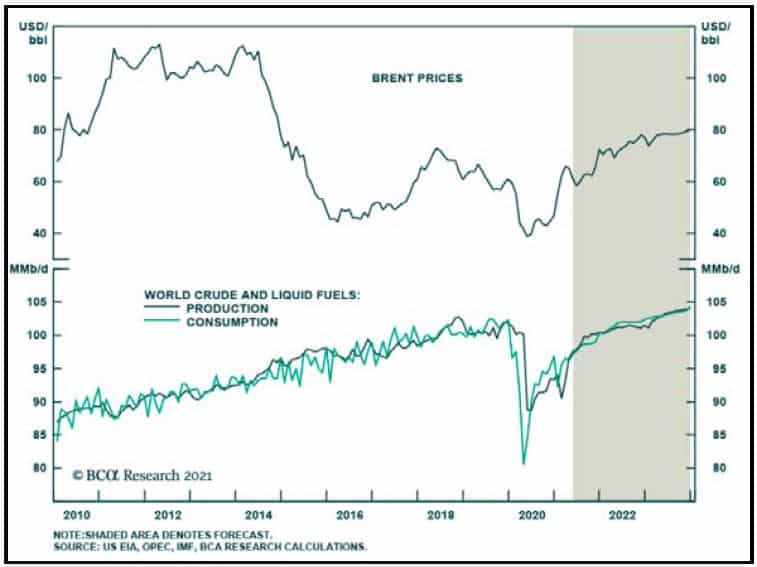

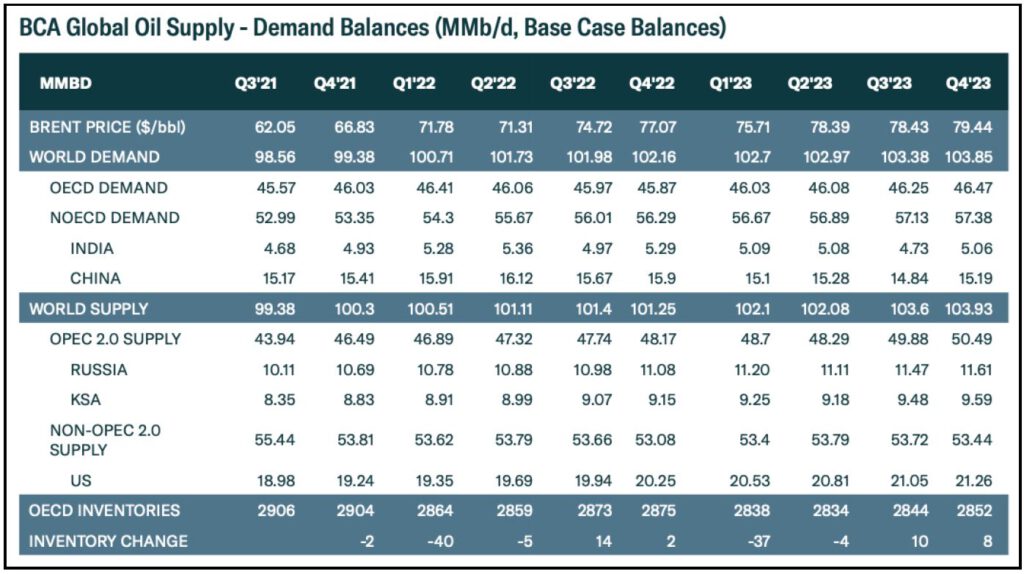

Beim Rohöl ging es in dieser Woche auch nicht gerade aufwärts. Dennoch: Das Analysehaus BCA Research hob seine Brent-Prognose für 2021 von 60 USD/bbl auf 63 USD/bbl an und erhöhte seine Prognosen für 2022 und 2023 auf 75 bzw. 78 USD/bbl.

Die globalen Ölmärkte sollten in diesem Jahr ausgeglichen bleiben, da die OPEC-2.0- Strategie zur Produktionssteuerung darauf ausgerichtet ist, das Angebot knapp unter der Nachfrage zu halten. Dies führt zu einer weiteren Reduzierung der Lagerbestände – und das trotz kurzfristiger Anstiege aufgrund von COVID- 19-induzierten Nachfragerückgängen in Schwellenländern wie Indien und geringfügigen kurzfristigen Angebotsausweitungen aus dem Iran und Libyen.

Angesichts der anhaltenden Schwäche im Verbrauch senkten die Analysten die Schätzung für das Wachstum der Ölnachfrage im Jahr 2021 um 800.000 Barrel auf 5,3 Mio. Barrel/Tag. Sie hoben jedoch ihre Nachfrageprognosen für 2022 und 2023 an, da sie eine breitere globale Impfstoffverteilung und eine verstärkte Reisetätigkeit zum Jahresende erwarten.

Da Brent in der Nähe von 70 USD/bbl gehandelt wird, konzentrieren sich die Diskussionen im Vorfeld des OPEC-2.0-Treffens am 1. Juni auf die Notwendigkeit, das Angebot um 2,1 Mio. bbl/Tag zu erhöhen, und zwar für das Zeitfenster bis Juli. Das dürfte nicht nötig sein, denn der Iran wird wahrscheinlich ab dem dritten Quartal 2021 auf den internationalen Markt zurückkehren und seine Produktion von 2,4 Mio. Barrel im April auf 3,85 Mio. bis zum Jahresende erhöhen. Alle darüber hinausgehenden Mengen, die von der Kern-OPEC 2.0 angeboten werden, werden wahrscheinlich nach Bedarf aus den Lagern geholt. Libyen wird seine derzeitige Produktion von ca. 1,3 Mio. bbl/Tag bis zum Jahresende wahrscheinlich auf fast 1,5 Mio. bbl/Tag erhöhen.

Die globale Produktion dürfte im nächsten und übernächsten Jahr langsam ansteigen, mit einem durchschnittlichen Angebot von 101,07 Mio. bbl/d im Jahr 2022 und 103 Mio. bbl/d im Jahr 2023. Die Tabelle auf der vorigen Seite gibt genauere Details zur Schätzung